フィンテック(FinTech)とは?経理業務を効率化するおすすめのシステムも紹介

フィンテック(FinTech)とは、最新のITテクノロジーを利用した金融サービス全般を指します。近年、さまざまなメディアで当たり前のように「フィンテック」という言葉が使われるようになりました。しかし、フィンテックについて詳しく知らないという方も多いのではないでしょうか。実際、フィンテックという言葉が使われる範囲は想像以上に幅広く、まったく異なるビジネスでも同じ言葉が多用されるため、余計に理解が難しいのかもしれません。

そこで本記事では、フィンテックとはなにかを解説します。経理に導入できるフィンテックサービスや、経費精算などの経理業務の合理化が可能なおすすめのフィンテックサービスも紹介します。

- フィンテック(FinTech)とは

- フィンテックの代表的なサービス

- 経理業務の効率化にはフィンテック導入がおすすめ

- 【比較表】経理業務向けフィンテックサービス

- 【経理向け】フィンテックサービスおすすめ5選

- まとめ:フィンテックを経理に導入し、業務負担を軽減しよう

フィンテック(FinTech)とは

フィンテック(FinTech)という言葉がよく使われるサービスやビジネスには、銀行口座やクレジットカードと連携し、スマートフォンアプリなどで支払いができる「決済サービス」や、自動で家計簿を作成できる「貯蓄サービス」、法人などの支払い・経費精算を合理化する「会計・経理サービス」など、さまざまな領域が含まれます。

これらのことから、金融関連のサービス・ビジネスに使われる言葉がフィンテックであると、理解している人も多いでしょう。では実際にはどうなのか詳しく見ていきましょう。

- フィンテックとは、ITテクノロジーを活用した金融サービスのこと

- フィンテックの歴史

- フィンテックの最新動向

- これからのフィンテック

フィンテックとは、ITテクノロジーを活用した金融サービスのこと

フィンテックとは「ファイナンス(Finance)」と「テクノロジー(Technology)」を組み合わせた造語であり、PCやスマートフォンなどのITテクノロジーを活用した金融サービスを意味します。日本語でフィンテックを金融テクノロジーなどと呼ぶ場合もあり、フィンテックの分野でサービスを提供する企業自体をフィンテックと呼ぶ場合もあります。

スタートアップやベンチャーなどを含めた多くのIT企業が参入しており、柔軟な発想で金融にかかわる面倒な手続きを合理化する、革新的なツールが次々と生み出されているのがフィンテックの特徴です。また、金融分野に参入するIT企業や、そのサービスをフィンテックと呼ぶのが一般的であり、銀行など従来の金融機関が提供するアプリ・ITサービスはフィンテックに含まないとされています。

しかし、新たな流れに対抗するため、銀行系のアプリなども使いやすく進化しています。新たに登場したフィンテックサービスとの連携なども考慮されつつあることから、あえて銀行系アプリなどもフィンテックに含むという見方も多くなっています。

フィンテックの歴史

フィンテックという言葉が頻繁に使われ出したのは2010年頃ですが、きっかけは2008年9月に起こった、いわゆるリーマンショックだとされています。リーマンショックを機に、世界へと波及した金融危機は、投資家を含む世界中の人々に金融機関への不信感を抱かせました。

そのため、規制が多く手続きの煩雑な従来の金融取引に嫌気がさした人々が、次々とITテクノロジーを活用した金融サービスに目を向け出したのです。ちょうど同時期に、iPhoneの登場をきっかけにしたスマートフォンの爆発的な普及が重なり、あっという間にアメリカでフィンテックが浸透していったといえるでしょう。

それを象徴するように、北米におけるフィンテック分野の投資額は、2015年には約150億ドル規模に及んでおり、2010年の約17億ドルから10倍近い成長を遂げています。潤沢な資金を背景にしたフィンテックの躍進は目覚ましく、その柔軟な発想によって、金融が関連するさまざまなサービス・ビジネスに浸透していったのです。

一方、日本でフィンテックという言葉が使われだしたのは、2014年末頃に日経新聞などで報道されてからだといわれています。つまり、アメリカからそれほど遅れてはいないものの、まだ歴史は浅く、フィンテックの普及や浸透が本格化するのはこれからだともいえるでしょう。

フィンテックの最新動向

フィンテックの発祥国であり、先進国ともいえるアメリカでは、決済、送金、会計、口座管理はもちろん、資産運用などの投資関連もフィンテック化されており、AIの活用が進められるとともに、新たな分野への進出意欲も旺盛です。こうしたアメリカの状況は、年々増加する投資額に裏付けられたものだといえますが、世界的に見ると、2016年以降の変化も顕著に現れています。

それが、中国を代表とするアジア・パシフィック地域でのフィンテックの躍進と、投資のグローバル化です。なかでも、アリババ傘下の決済サービス「Alipay」などに代表される中国は、13億人の人口に支えられた急成長を遂げており、全世界のフィンテック投資の半分をアジア・パシフィック地域が占めるまでになっています。

これからのフィンテック

ここまで解説したように、フィンテックはアメリカと中国を中心に発展してきたといえます。しかし、その背景は微妙に異なっており、融資が困難になったことでファイナンシャル側からフィンテックを発展させてきたアメリカ、テクノロジーの進化を活用して生活を便利にしようと、テクノロジー側からフィンテックを発展させてきた中国という違いがあるといえます。

このため、強固な金融基盤が存在するのが当たり前のアメリカで、セキュリティの確保されたシステムが必須とされたのに対し、生活の便利さに重きを置いた中国では、さまざまなフィンテックサービスが自由に開発されたのです。一気にキャッシュレス化が進んだ中国に対し、強固な金融基盤を持つ日本でフィンテックの普及が加速しないのは、こうした背景も関係しているといえるでしょう。

一方で、世界的にスマートフォンが普及した現状で、金融基盤の弱い地域にフィンテックがフィットするのも事実です。先進諸国での普及が進むのはもちろん、相対的に投資額の増えているインド、東南アジアなどで、フィンテックの普及はこれから加速度を増していくと考えられています。

フィンテックの代表的なサービス

それでは、ITテクノロジーを金融サービスに活用するフィンテックとは、具体的にどのようなサービスがあり、どのように私たちの暮らしを便利にしてくれているのでしょうか?代表的なサービスを紹介していきます。

- スマートペイメント

- 仮想通貨

- 投資・資産運用・ロボアドバイザー

- クラウドファンディング

- ソーシャルレンディング

スマートペイメント

現金での取引や銀行での手続きを必要としない、電子決済の総称がスマートペイメントであり、大きくカード決済とQRコード決済という2通りの手法があります。従来からあるクレジットカード利用を含めたカード決済には、プリペイド方式のチャージ型カードなどがあり、バーチャル的にカードナンバーだけが発行されるカードもあります。

こうしたカードを、利用者がニーズに応じて使い分けられる一方、スマートフォンを利用し、カード会社との契約なしにクレジットカード決済のできる「Square」のような、事業者向けサービスも多数存在します。

仮想通貨

インターネット上でやり取りされる、国によって価値が補償されない通貨が「仮想通貨」。改ざんのできない仕組みによって構築された「ブロックチェーン」が仮想通貨に実装され、取引の履歴がP2Pネットワークに記録されます。この仮想通貨もフィンテックの一部であり、通貨の信頼性に欠ける国を中心に利用が拡大しつつあります。

ビットコインなどに代表される仮想通貨は、専門取引所などで自国の通貨と交換が可能なほか、一部のサービスでは仮想通貨での決済に対応しているケースもあります。

投資・資産運用・ロボアドバイザー

投資信託などの窓口に出向かなければならなかった従来の資産運用を、webサイトやスマートフォンアプリで実現するフィンテックサービスや、運用に関するアドバイスや分析を提供するフィンテックサービスもあります。

株取引などのシステム化が加速する現代では、当然ともいえるフィンテックサービスであり、資産の配分や投資先、リバランスなどをAIの解析によってリスク分散するタイプを、ロボアドバイザーと呼びます。これに対して、One Tap BUYなどのように、利用者自身が投資先などを判断して運用できるフィンテックサービスもあります。

クラウドファンディング

プロジェクトや製品開発に必要な資金を、インターネットを活用して募集する仕組みが、クラウドファンディングというフィンテックサービスです。クラウドファンディングには、プロジェクトに賛同して資金を寄付するタイプと、資金提供の対価として完成した製品やサービスを受け取れる購入タイプがあります。

フィンテックサービスの役割は、資金を集めたいユーザーと、資金の寄付・資金の対価を得たいユーザーとを結びつける、プラットフォームの運営・管理です。不特定多数の人々から資金を集めるのが困難だった従来を考えれば、Makuakeなどのフィンテックサービスが登場したことで、だれでもが幅広く資金提供を得られる可能性が高まったのです。

ソーシャルレンディング

金融商品を扱うクラウドファンディングともいえ、投資信託のフィンテックサービス版ともいえるのが、ソーシャルレンディングです。ソーシャルレンディングとは、投資家が自分の意志で融資先を探して決定し、借り手である融資先に資金提供する仕組みであり、元本に利息をプラスした分配金が得られるサービスです。

フィンテックサービスの役割は、借り手となる融資先の信用審査、投資家の募集、貸付、返済金分配をするプラットフォームの運営・管理です。SBIソーシャルレンディングなどのサービスが存在し、価格が相場に左右されない、換金が自由なタイミングでできないなどの特徴があります。

経理業務の効率化にはフィンテック導入がおすすめ

それでは、業務のさまざまな場面で商取引が必要不可欠な法人の場合、フィンテックの導入は有効なのでしょうか?現実問題として、実店舗はもちろん、ECサイトなどでも決済業務は必須であり、それがBtoB企業であっても事情は変わりません。経理部門では決済された金額を財務会計などで収支を明らかにする必要があり、購入代金の振込などの送金業務も必要です。

つまり、従業員の経費精算業務を含め、フィンテックを導入することで、経理業務を一気に合理化できる可能性が大きいのです。ここでは、経理業務に導入できるフィンテックサービスの例を紹介します。

- 決済

- 送金

- 財務会計

決済

現在でも現金と並んで、決済の主流となっているクレジットカードの場合、法人とカード会社が個別に契約を結び、端末や決済システムを導入する必要がありました。これはECサイトの場合でも同様であり、利益率の薄い業種では高額な手数料が利益確保の足かせになっていたことも考えられます。

Suareのようなフィンテックサービスを利用すれば、ハードルの高いカード会社との契約を必要とせず、最低限の設備投資でクレジットカード決済がはじめられます。ECサイトにおける決済代行サービスを含め、決済手数料が安価で済む場合が多いのも魅力です。クラウドサービスが多いため、決済の履歴や管理が簡単にできるのも業務効率化に貢献します。

送金

取引先への支払い、従業員への給与支払いなどにインターネットバンキングを活用している企業は多いでしょう。このインターネットバンキングに必要な全銀フォーマットFBデータが出力可能な会計ソフトなども、フィンテックサービスだといえます。

従業員への経費精算を銀行振込にしている企業などでは、会計ソフトとの連携が可能な経費精算システムが便利であり、それ単体でFBデータを出力できるシステムも存在します。また、グローバル化が加速する現代では、海外拠点を持つ企業も多く、取引先も含めて国際送金する機会が多いかもしれません。TranferWiseのような国際送金フィンテックサービスを利用すれば、安価な手数料で済むうえ、着金までのタイムラグも最小限にできます。

財務会計

財務会計や経費精算の業務をIT技術で効率化する、会計ソフト・経費精算システムなどもフィンテックサービスと言えます。

会計ソフトは、会社のお金の流れを一括管理できるツールです。クレジットカード・銀行口座と連携でき、利用明細や取引データを取り込むことが可能。二重入力を無くし、会計業務の効率化ができます。

会計ソフトが業務効率化するのは送金手続きだけではありません。仕訳の自動化や入力業務の省力化などで、もちろん財務会計分野でもその効果を発揮します。経費精算システムと連携すれば、経費データを会計ソフトに再入力する必要もなく、請求書管理・労務管理・勤怠管理システムを連携させて経理業務全般の合理化も可能です。

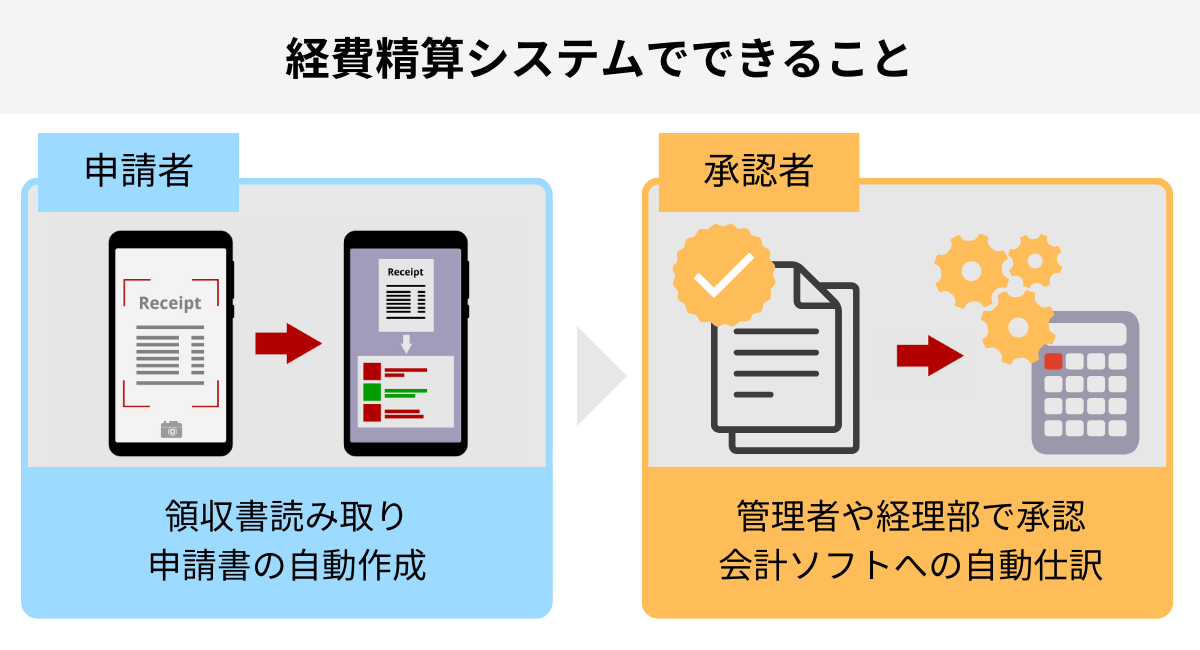

経費精算システムとは、 精算業務に関わる一連の作業を効率化できるツールです。法人カードや電子マネーと連携することが可能。交通費・出張旅費・物品購入費・交際費などの経費申請から承認までシステム内で完結するため、従業員や経理担当者の負担を軽減します。

特に、データの一元的管理が基本となるクラウド型システムでは、集約されたデータをもとに経営状況の分析やレポートの出力も可能。ムダの生じやすい間接業務を合理化し、人件費などのコスト削減と生産性の向上が期待できます。

経費精算に対応するフィンテックサービスの導入を検討中の方は、ぜひPRONIアイミツ(当サイト)をご活用ください。PRONIアイミツでは、いくつかの質問に答えるだけで希望要件に合った経費精算システム(最大6社)をご案内可能です。1社1社に問い合わせる手間・ツール選びの時間を大幅に節約できるため、ぜひ一度お試しください。

【比較表】経理業務向けフィンテックサービス

ここからは実際に、経費精算の効率化が可能なフィンテックサービスを比較します。料金や機能、導入実績数を比較した表をご覧ください。

|

料金 月 46,000 円~ 初期費用 要問合せ

(他1プラン)

|

問い合わせ

(他2プラン)

|

料金 月 400 円 /1ユーザー 初期費用 要問合せ

(他2プラン)

|

問い合わせ |

|

クラウド(SaaS)

電子帳簿保存法への対応

ICカード利用履歴の取込み

請求書・領収書・レシートのOCR機能

|

クラウド(SaaS)

電子帳簿保存法への対応

ICカード利用履歴の取込み

請求書・領収書・レシートのOCR機能

|

クラウド(SaaS)

電子帳簿保存法への対応

ICカード利用履歴の取込み

請求書・領収書・レシートのOCR機能

|

クラウド(SaaS)

電子帳簿保存法への対応

ICカード利用履歴の取込み

請求書・領収書・レシートのOCR機能

|

|

導入実績社数 シリーズ累計導入社数2,500社(2024年7月末時点) |

導入実績社数 15万社(シリーズ累計) |

導入実績社数 1万社以上 |

導入実績社数 累計導入社数20,000社 ※2025年9月時点 |

自動入力を重視するTOKIUM経費精算では、交通系ICカード連携、クレジットカード・銀行口座の自動取得、自動仕訳機能なども自動化が進められており、柔軟なワークフロー機能とだれにでも使いやすいインターフェースで、申請者だけでなく経理担当者の負担も軽減。

すべての人におすすめできる、市場から高い評価を得ている高機能経費精算システムです。

登録できるのは銀行口座やクレジットカードだけでなく、SquareやEC-Orange POSなどの決済フィンテックサービスや、CrowdWorksなどのクラウドソーシングも登録可能。取引の一元管理で経理担当者の負担を大幅に軽減します。

MFクラウド会計のほかにも給与、経費、請求書、マイナンバーなどのシリーズもラインナップ。セットで割引が適用されるバリューパックも用意され、経理業務全体を合理化するのも簡単です。

承認ポイントを自在に設定できるワークフロー機能、アラート設定によるメール通知で申請者・承認者のコミュニケーションを円滑にし、会計ソフトとのCSVデータ連携、FBデータの出力による振込自動化で経理担当者の負担も大幅に軽減可能。駅すぱあとによる交通費の自動計算機能は、ジョブカン勤怠管理を併用した交通系ICカードからのデータ取り込みも可能。必要な機能をまんべんなく網羅し、価格との絶妙なバランスが高いコストパフォーマンスをもたらしています。

経費精算を効率的にするだけでなく、勤怠管理、ワークフロー、採用管理、労務管理、給与計算などのジョブカンシリーズをラインナップ。組み合わせて活用することで、経理業務だけでなく、バックオフィス全体の合理化が実現します。

経費精算自体はできないものの、iPhone用のスマートフォンアプリも用意。オプションの電子帳簿保存法と組み合わせることで、iPhoneで撮影した領収書をデータ化し、タイムスタンプも付与できるのも特徴です。

ジョルダンの乗換案内と連携した交通費申請や、柔軟なワークフロー機能で申請者・承認者の負担を軽減する仕組みも搭載。勘定科目の自動仕訳機能や、CSVデータの書き出しによる幅広い会計ソフトへの対応など、経理担当者の負担を軽減する機能も搭載しています。

(※: デロイト トーマツ ミック経済研究所「クラウド型経費精算システム市場の実態と展望」(ミックITリポート2025年1月号:https://mic-r.co.jp/micit/2025/)より )

上記比較表をご覧の通り、経費精算を効率化するフィンテックサービスは、クラウド型(SaaS)が主流です。また、経費精算システムの多くは、無料トライアルや無料プランを提供しています。事前に操作性や、機能性を確認しましょう。

会計業務の効率化におすすめのサービスをチェックしたい方は下記記事を参考にしてください。

【経理向け】フィンテックサービスおすすめ5選

それでは、最後に経理業務全般を合理化するおすすめのフィンテックサービスを厳選して紹介します。

- TOKIUM経費精算

- マネーフォワード クラウド経費

- freee会計

- ジョブカン経費精算

- 楽楽精算

「TOKIUM経費精算」は、スマートフォンで撮影した領収書のデータ化、電子帳簿保存法対応の電子管理、スキャン代行などの豊富な機能を搭載した、SaaS型経費精算システムです。アプリをインストールし、スマートフォンで領収書・レシートを撮影するだけでデータ化できるのが大きな特徴です。

自動入力を重視するTOKIUM経費精算では、交通系ICカード連携、クレジットカード・銀行口座の自動取得、自動仕訳機能なども自動化が進められており、柔軟なワークフロー機能とだれにでも使いやすいインターフェースで、申請者だけでなく経理担当者の負担も軽減。

すべての人におすすめできる、市場から高い評価を得ている高機能経費精算システムです。

利用者のレビュー(口コミ、評価)

主な機能

マネーフォワード クラウド経費

「マネーフォワードクラウド経費」は、取引明細の自動取得や外部サービスとの連携が充実したクラウド型会計システムです。銀行口座やクレジットカードを登録すれば、取引明細を自動取得してくれるため、明細を見ながらて入力、などという面倒な作業は必要ありません。

登録できるのは銀行口座やクレジットカードだけでなく、SquareやEC-Orange POSなどの決済フィンテックサービスや、CrowdWorksなどのクラウドソーシングも登録可能。取引の一元管理で経理担当者の負担を大幅に軽減します。

MFクラウド会計のほかにも給与、経費、請求書、マイナンバーなどのシリーズもラインナップ。セットで割引が適用されるバリューパックも用意され、経理業務全体を合理化するのも簡単です。

主な機能

freee会計

「freee会計」は、クラウド型会計ソフトとしてシェアNo.1を誇り、簿記の知識に乏しい経理担当者でも簡単に経理業務をこなせるSaaS型型会計ソフトです。銀行口座やクレジットカードを登録し、取引明細を自動で取得できるのはもちろん、freeeの真骨頂は「自動で経理」機能による高速な自動仕訳です。

決算書の作成や経営レポートの作成、資金管理も可能で、見積書・納品書・請求書の発行や、電子帳簿保存法にも対応する経費精算機能まで統合されています。iPhoneアプリを使って、領収書のデータ化・保存・管理も可能なのも嬉しいポイントでしょう。

G SuiteやSales Cloudなどとの連携や、マイナンバーとの連携も可能。人事労務freeeと連携すれば、給与計算、労務管理、年末調整も簡単です。

「ジョブカン経費精算」は、シンプルな使い勝手と豊富な機能を併せ持ちながらも、業界最安値水準の価格を実現する、クラウド型経費精算システムです。累計導入3,000社を超える絶大な支持の理由は、初期費用無料、月額料金1ユーザー400円という価格であり、その人気の原動力となっています。

承認ポイントを自在に設定できるワークフロー機能、アラート設定によるメール通知で申請者・承認者のコミュニケーションを円滑にし、会計ソフトとのCSVデータ連携、FBデータの出力による振込自動化で経理担当者の負担も大幅に軽減可能。駅すぱあとによる交通費の自動計算機能は、ジョブカン勤怠管理を併用した交通系ICカードからのデータ取り込みも可能。必要な機能をまんべんなく網羅し、価格との絶妙なバランスが高いコストパフォーマンスをもたらしています。

経費精算を効率的にするだけでなく、勤怠管理、ワークフロー、採用管理、労務管理、給与計算などのジョブカンシリーズをラインナップ。組み合わせて活用することで、経理業務だけでなく、バックオフィス全体の合理化が実現します。

利用者のレビュー(口コミ、評価)

主な機能

「楽楽精算」は、国内導入社数No,1(※)の実績を誇る、クラウド型経費精算システムです。中堅・中小企業を中心に圧倒的な支持を得ています。

経費精算自体はできないものの、iPhone用のスマートフォンアプリも用意。オプションの電子帳簿保存法と組み合わせることで、iPhoneで撮影した領収書をデータ化し、タイムスタンプも付与できるのも特徴です。

ジョルダンの乗換案内と連携した交通費申請や、柔軟なワークフロー機能で申請者・承認者の負担を軽減する仕組みも搭載。勘定科目の自動仕訳機能や、CSVデータの書き出しによる幅広い会計ソフトへの対応など、経理担当者の負担を軽減する機能も搭載しています。

(※:

デロイト トーマツ ミック経済研究所「クラウド型経費精算システム市場の実態と展望」(ミックITリポート2025年1月号:https://mic-r.co.jp/micit/2025/)より

)

利用者のレビュー(口コミ、評価)

主な機能

まとめ:フィンテックを経理に導入し、業務負担を軽減しよう

金融に関連する幅広い領域でサービスを展開するフィンテックは、思いがけないところで私たちの生活や仕事に密着しており、知らず知らずのうちにサービスを使っていたという人も多いのではないでしょうか。まだまだキャッシュレスの流れが主流だとはいえない日本でも、いつの間にか、欠かすことのできない便利なツールとして定着する可能性が高いです。

経費のDXをお考えの方は、ぜひPRONIアイミツ(当サイト)をご活用ください。PRONIアイミツでは、いくつかの質問に答えるだけで希望要件に合った経費精算システム(最大6社)をご案内可能です。1社1社に問い合わせる手間・ツール選びの時間を大幅に節約できるため、ぜひ一度お試しください。

経費精算システムのおすすめ記事

経費精算システムの新着記事

経費精算システムのランキング

探すのに時間がかかる

相場がわからない

複数を比較しづらい

プロが代わりに探して紹介します!