通勤手当はどうやって決める?計算方法や自動計算におすすめのソフトを紹介

通勤手当の決め方は、法律で定められているわけではなく、経営者の裁量で自由に決められます。ただし、通勤手当の支給額は非課税限度額があるため、超えないように設定することが重要です。

そこで本記事では、通勤手当の決め方や計算方法などについて詳しく解説します。通勤手当の自動計算に対応するおすすめの給与計算ソフトも厳選紹介していますので、通勤手当の計算を効率化したい担当者はぜひ参考にしてください。

- 通勤手当とは

- 通勤手当の決め方

- 通勤手当は課税される?

- 通勤手当の自動計算には給与計算ソフト・アプリがおすすめ

- 給与計算ソフトを導入するメリット

- 給与計算ソフトの選び方

- 【2025年最新】通勤手当の自動計算機能がある給与計算ソフトおすすめ3選

- まとめ:給与計算アプリで通勤手当の計算を効率化

通勤手当とは

従業員を雇用する際、通勤手当の支給を検討することもあるでしょう。経営者や経理担当者であれば、通勤手当の決め方については把握しておきたいところです。ここでは、通勤手当を決める際に把握しておくべきことについて詳しくご紹介します。

通勤手当の概要

通勤手当とは、従業員が会社に通勤する際に必要な費用の一部や全額を手当として支給するものです。正社員だけでなく、アルバイトやパートなどの非正規社員にも支給されることがあります。通勤手当の支給は義務ではないため、たとえ支給しなかったとしても労働基準法の違反にはなりません。

しかし、多くの会社は通勤手当を支給しているのが現状です。通勤手当を支給することで優秀な従業員を確保しやすくなるだけでなく、従業員のモチベーション向上や定着率アップなども期待できます。さらに通勤手当は税法上、一定範囲まで非課税の取り扱いを受けるため、会社と従業員双方の税負担の軽減にもつながります。なお通勤手当の税法上の取り扱いについては後述します。

通勤手当が取り入れられた背景

通勤手当が導入されたのは、戦後になってからです。従業員の金銭的負担を軽減させるために導入されました。終戦からしばらくの間は、戦災などの影響で住宅事情が極端に悪く、遠距離通勤を強いられる労働者が数多く存在しました。労働者の遠距離通勤の負担を軽減させることが、通勤手当が取り入れられた主な背景です。

高度経済成長期になると不足する労働者を確保するために、通勤手当を導入する企業が増加しました。現在も通勤手当を支給する企業は多い一方で、新型コロナウイルス流行の影響でテレワークを導入する企業が増えたこともあり、通勤手当の制度を見直す企業も存在します。今後は通勤した日数に応じて実費精算する企業が増えることが予想されるでしょう。

通勤手当の対象に含まれる手段について

通勤手当の対象に含まれる交通手段としては、電車やバスなどの公共交通機関のほか、マイカーやバイクなどが挙げられます。自転車や徒歩の場合は交通費がかかりませんが、通勤手当の対象に含まれます。なお就業規則に明記しておくと、通勤手当の対象を公共交通機関のみに限定することは可能です。

通勤手当の支給は義務ではないため、対象を限定しても労働基準法の違反にはなりません。どの移動手段を通勤手当の対象にするかは企業が自由に決められますが、交通手段によって非課税限度額が異なる点には注意が必要です。非課税限度額の詳細については後述します。

通勤手当の決め方

通勤手当の決め方は、交通手段ごとで異なります。電車やバスなどの公共交通機関は定期券を利用できるため通勤手当の決め方は簡単ですが、マイカーや自転車、徒歩などは公共交通機関とは異なる難しさがあります。以下で通勤手当の計算方法について詳しくご紹介します。

【マイカー】通勤手当の計算方法

自家用車やバイクで通勤する場合は、ガソリン代を支給するのが一般的です。しかし、ガソリン代の計算方法は共通の基準がなく、会社が計算方法を決めて就業規則に明記します。一般的には「ガソリンの単価と燃費で決める」もしくは「走行距離で決める」のいずれかの方法で決められます。ガソリンの単価と燃費で決める場合の計算方法は以下のとおりです。

・自宅と会社の往復の距離×出勤日数×ガソリン単価 ÷ 燃費

例えば、自宅と会社の往復の距離が30kmで出勤日数が20日、ガソリン単価が160円/L、燃費が15.0km/Lの場合、計算式に当てはめると以下のとおりです。

・30km×20日×160円/L÷ 15.0km/L=6,400円

なお上記計算方法だと、移動距離は同じでも燃費の悪い車の方が通勤手当が高額になるという問題が発生します。燃費に関係なく通勤手当の支給額を決めたい場合は、距離による計算方法が適しているといえるでしょう。距離による計算方法は以下のとおりです。

・自宅と会社の片道の距離 × 距離単価 × 出勤日数×2

自宅と会社の片道の距離が15kmで距離単価が10円、出勤日数が20日の場合、計算式に当てはめると以下のとおりです。

・15km×10円×20日×2= 6,000円

なお距離単価は10~15円の範囲で決められるのが一般的です。

【公共交通機関】通勤手当の決め方

電車やバスなどの公共交通機関の場合は、通勤定期券の金額が通勤手当の支給額になるのが一般的です。通勤定期券の有効期間は1ヵ月・3ヵ月・6ヵ月などの種類があります。どの有効期間に設定するのかを事前に決めておく必要があります。なお回数券を使用する場合の計算方法は以下のとおりです。

・回数券1冊分の金額×1ヵ月に使用した枚数÷回数券1冊分の綴り枚数=通勤手当

例えば、1冊4,000円で22枚綴りの回数券を18枚使用した場合、通勤手当は約3,272円です。

4,000円×18枚÷22枚=約3,272円

回数券の使用枚数ではなく出勤日数によって決める場合は、以下の計算方法で通勤手当を決めます。

片道運賃×2×出勤日数=通勤手当

なおPASMOやICOCAなどのIC乗車券を使用する場合は、乗車記録が残るため記録を確認することで実費精算も可能です。ただし、経理業務の煩雑さを防ぐために、毎月一律の金額を通勤手当として支給するのも方法の一つです。

【自転車や徒歩】通勤手当の決め方

自転車や徒歩で通勤する場合の通勤手当の決め方は、企業ごとで異なります。自転車通勤の場合は、通勤手当を支給するケースがありますが、徒歩で通勤するのであれば支給されないのが一般的です。一方で、通勤手当の支給の決定権は企業にあるため、徒歩で通勤する際も通勤手当を支給することは可能です。また自転車通勤は危険という理由で、自転車通勤を禁止にすることもできます。

一方で、近年は健康のために自転車通勤をする人が増えています。従業員の自転車通勤を許可し通勤手当を支給するのであれば、マイカー通勤と同様に、距離に応じて支給額を決めるのが一般的です。注意点として、自転車通勤の通勤手当にも非課税枠が存在することが挙げられます。

通勤手当は課税される?

基本的に通勤手当は非課税扱いですが、通勤手段によって非課税限度額が設定されています。非課税限度額を超える金額を支給すると、超過分は給与に含まれて所得税の課税対象になるため注意が必要です。以下では、通勤手段ごとの非課税限度額について解説します。

非課税限度額をチェック!

【マイカー】非課税限度額

国税庁によると、マイカー通勤をする際の通勤手当の非課税限度額は以下のとおりです。

| 片道の通勤距離 | 1ヵ月当たりの限度額 |

|---|---|

| 2km未満 | (全額課税) |

| 2km以上10km未満 | 4,200円 |

| 10km以上15km未満 | 7,100円 |

| 15km以上25km未満 | 1万2,900円 |

| 25km以上35km未満 | 1万8,700円 |

| 35km以上45km未満 | 2万4,400円 |

| 45km以上55km未満 | 2万8,000円 |

| 55km以上 | 3万1,600円 |

マイカー通勤の非課税限度額は、片道の通勤距離によって決まります。通勤手当が限度額の範囲であれば全額非課税です。1ヵ月当たりの限度額を超えて支給する場合は、超過分は給与とみなされ所得税が課税されます。マイカー通勤の通勤手当を全額非課税にするためには、1ヵ月当たりの限度額を超えないよう設定することが大切です。なお通勤で有料道路を利用する際は、有料道路を利用することが最も合理的であれば、1ヵ月当たりの限度額と合わせて最大15万0,000円まで非課税扱いです。

【公共交通機関】非課税限度額

電車やバスなどの公共交通機関を使用して通勤する場合の非課税限度額は15万0,000円です。なお非課税限度額の適用を受けるには、最も経済的かつ合理的なルートで通勤しなければなりません。わざと遠回りになるようなルートを選ぶのではなく、最短かつ最安で通勤できるルートを選ぶようにします。新幹線通勤をするのが最も経済的かつ合理的である場合は、新幹線の特急料金も非課税の対象です。

ただし、グリーン車で通勤する場合、その分の料金は非課税の対象にはならないため注意しましょう。公共交通機関と自動車・自転車とを併用して通勤するのであれば、公共交通機関の1ヵ月定期券の金額と、前述したマイカー通勤の1ヵ月当たりの限度額を合計した金額が非課税限度額です。

【自転車や徒歩】非課税限度額

自転車で通勤する従業員に通勤手当を支給する場合、非課税限度額は前述したマイカー通勤の際と同じです。自宅から会社までの片道の距離によって限度額が異なり、最大1ヵ月3万1,600円まで非課税の扱いを受けます。なお自転車通勤をしている際にタイヤがパンクしたときの修理代は、非課税の対象にはならず修理代は自己負担です。

駐輪場を利用する際も、駐輪場の料金は非課税の対象にはなりません。なお徒歩で通勤する場合は、交通用具を使用しないため、非課税の対象にならないことは覚えておきましょう。徒歩通勤には通勤手当を支給しないケースが一般的です。ただし、徒歩通勤をしている従業員に通勤手当を支給するのであれば、全額が給与とみなされることを覚えておきましょう。

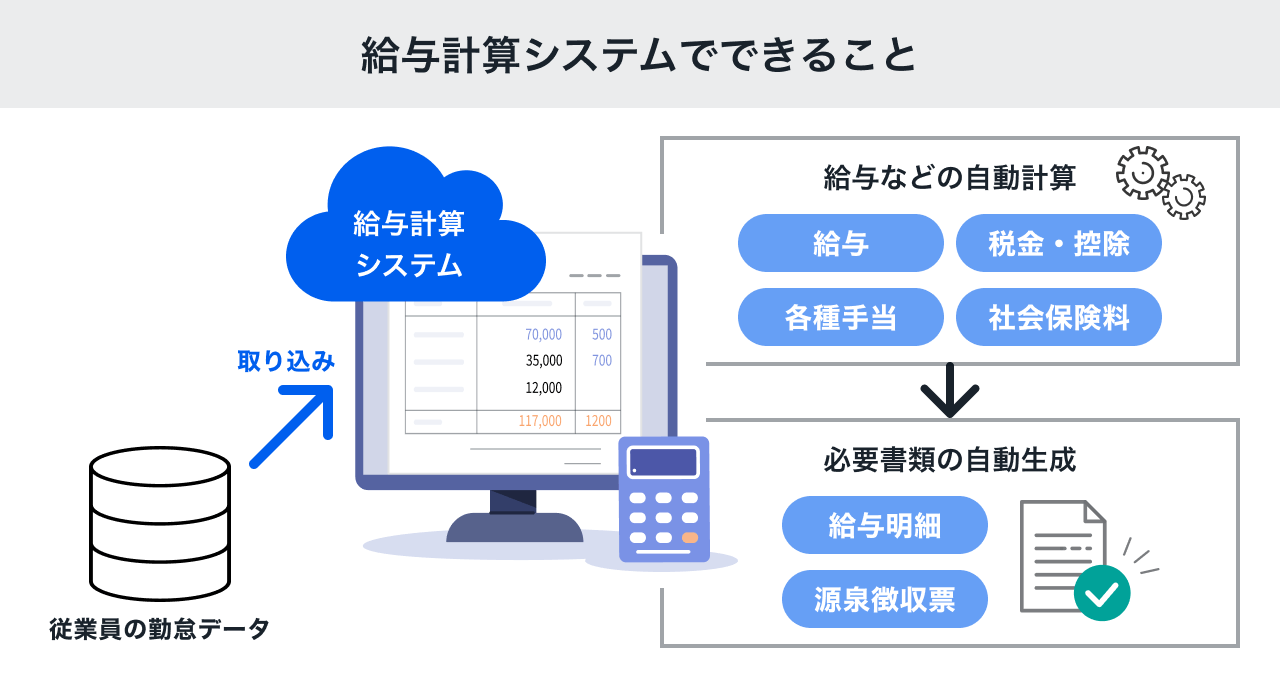

通勤手当の自動計算には給与計算ソフト・アプリがおすすめ

通勤手当などを含む給与を計算する作業は手間がかかる作業です。給与計算の手間を省くためには給与計算ソフト・アプリの導入がおすすめです。

給与計算ソフト(給与計算アプリ)は通勤手当の算出以外にも、税率や手当などを自動計算して効率化を図れるため、今では8割以上の企業が導入しています。給与計算ソフトを活用すれば、「Web給与明細」や「源泉徴収票」といった必要書類の発行も可能。毎月の業務負担や年末調整時の残業を軽減したい企業におすすめです。

給与計算ソフトを導入するメリット

給与計算ソフトを導入することで、給与計算を含む経理業務の効率化が図れます。具体的に搭載されている機能としては、自動計算機能や勤怠管理機能、給与明細閲覧機能などが挙げられます。通勤手当の計算も自動で行えることで、効率化につなげられるでしょう。

なお専属の経理担当者がいない場合は、経営者が経理業務も担当しなければなりません。給料日が近づくと経理業務が多忙を極め、経営者としての本来業務に支障を来すこともあるでしょう。給与計算ソフトを導入して経理業務の効率化を図ることで、本来の業務に専念することも可能です。

PRONIアイミツ(当サイト)では、ITツール受発注支援のプロとして、給与計算ソフト選びの相談を承っています。いくつかの質問に答えるだけで自社におすすめのツールがわかる診断(無料)も用意していますのでぜひご活用ください。

給与計算ソフトの選び方

給与計算ソフトの選び方のポイントは、自社に合うものを選ぶことです。給与計算ソフトはさまざまなものがあり、それぞれに特徴があります。給与計算ソフトを選ぶ際は、各サービスの特徴を比較検討した上で選ぶことが大切です。

必要な機能を搭載しているか

給与計算ソフトによって、対応可能な雇用形態・給与体系は違います。そのため、「自社の従業員の働き方に合った給与計算方法が可能か」の確認が必要です。なお、給与計算ソフトには下記のような機能があります。

| 機能 | 詳細 |

|---|---|

| 給与・賞与の自動計算 | 勤怠データと給与テーブル(時給・各種手当など)から給与や賞与を自動で算出する。 |

| 給与振込の補助機能 | 給与振込用のFBデータを出力する。銀行口座と連携して、給与の自動振込まで行えるシステムもある。 |

| 社会保険料・労働保険料の自動計算 | 社会保険料や労働保険料を自動計算する。保険料に対する月額変更届に対応したシステムもある。 |

| 年末調整の機能 | 年末調整で提出する源泉徴収票や給与支払報告書を出力する。電子申請に対応しているシステムもある。 |

また、給与計算のみを自動化できるシステムもあれば、人事・労務管理まで対応できるシステムもあります。通勤手当の決め方などの人事労務管理の効率化を図りたいのであれば、人事給与タイプの給与計算ソフトがおすすめ。人事給与タイプの給与計算ソフトは、人事労務管理の機能も充実しています。給与計算や勤怠管理、年末調整手続などに幅広く対応しているため、効率化を図れるでしょう。

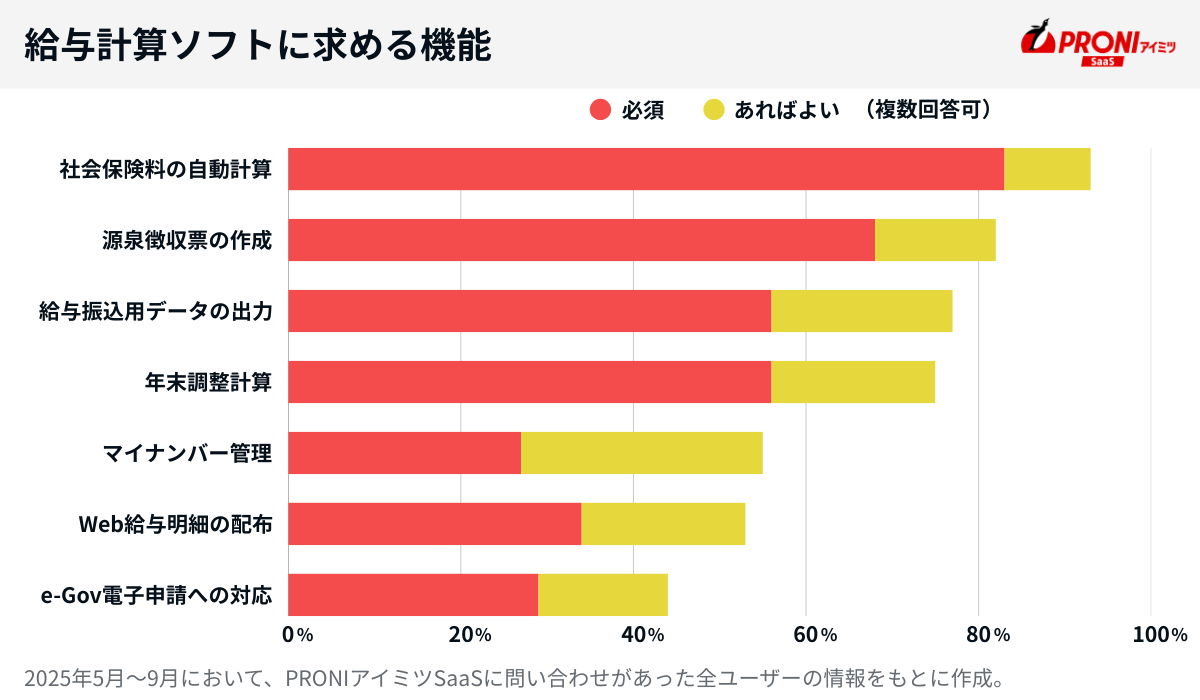

ニーズが多い機能は「社会保険料の自動計算」「源泉徴収票の作成」

PRONIアイミツSaaS(当社)が2025年5月~9月に実施した独自調査では、社会保険料の自動計算機能が必要と考える企業は92%と最も多い結果に。続いて、源泉徴収票の作成機能が82%、給与振込用データ(FPデータ)の出力機能が77%でした。

この調査結果から、多くの企業が法令に基づく複雑な計算や書類作成を自動化し、正確かつ効率的に処理したいと考えていることがうかがえます。ミスの防止や担当者の負担軽減を目的に、自動化機能の重要性が高まっていると言えるでしょう。必要な機能を絞り込む際には、上記データもぜひ参考にしてください。

簡単に操作できる給与計算ソフトか

給与計算ソフトを比較すると操作性にも違いがあります。専門知識がない人には誰でも簡単に操作できる給与計算ソフトがおすすめで、知識が豊富な担当者にはカスタマイズ性が高いソフトがおすすめ。

多くの給与計算ソフトには無料トライアル期間があるため、操作性・使いやすさを比較検討してから、正式導入することをおすすめします。また、スマホアプリ対応の給与計算ソフトなら、外出先からもスムーズに操作可能です。

自社の勤怠管理・人事管理システムと連携可能か

給与計算ソフトは、勤怠管理システムや人事労務管理システムと連携することがポイント。たとえば、勤怠管理システムと連携することで勤怠データの自動反映が可能となり、給与計算業務をさらに効率化できます。また、人事管理システムとの連携で個人情報を従業員ごとに一括管理できるようになります。

そのため、「自社に導入済みのシステムと連携可能か」という観点で給与計算ソフトを比較検討することが重要です。まだ他のシステムを導入していない場合、勤怠管理と給与計算の両方をシステム化できるサービスを検討しましょう。→詳しくは別記事「給与計算まで対応した勤怠管理システム」で解説。

【2025年最新】通勤手当の自動計算機能がある給与計算ソフトおすすめ3選

ここでは、通勤手当の自動計算に対応する給与計算ソフト・アプリのおすすめ3選を紹介します。

通勤手当を自動計算できるソフト一覧

freee人事労務は、freee株式会社が提供する給与計算ソフト。あらゆる人事・労務管理をシンプルに効率化するサービスです。作業ミスや漏れを防ぎ作業効率の向上を目的に作られたシステムで、従業員情報を登録するだけで、労務に必要な計算・書類作成を自動化。

勤怠と給与計算が紐づき、転記や二重登録などの手間がかからず給与支払いまで完了することがメリットです。従業員データの一元管理により人事業務を効率化できます。

利用者のレビュー(口コミ、評価)

主な機能

マネーフォワード クラウド給与

マネーフォワード クラウド給与は、株式会社マネーフォワードが提供する給与計算ソフト。給与計算から振込、明細発行まで全てをクラウド上で完結できます。複数の給与形態や締日・支給日など、自社環境に合わせて柔軟に設定できるのが特徴。

給与体系は月給制・日給制・時給制の3パターンに対応。通勤手当を含む各種手当の自動計算も可能。複雑な社会保険料や所得税も自動計算するため、正確な計算処理を実現します。

主な機能

ジンジャー給与

ジンジャー給与は、jinjer株式会社が提供するクラウド型の給与計算ソフト。各社の給与体系に応じて項目名や計算式を登録できます。従業員の等級・役職など各種区分や勤怠の項目を用いて、給与や各種手当の算出を自動化。もちろん、通勤手当の自動計算機能も搭載。給与・賞与明細、源泉徴収票などをワンクリックでWebで公開する、PDFで出力するなども可能です。

初心者にも使いやすい操作性もおすすめの理由。他ジンジャーシリーズと連携すれば、人事情報や勤怠データもワンステップで連携可能。

主な機能

おすすめの給与計算ソフトは下記記事も厳選比較していますので、ぜひ参考にしてください。

まとめ:給与計算アプリで通勤手当の計算を効率化

通勤手当の決め方に関しては、電車やバスなどの公共交通機関を使用する場合は、最も経済的かつ合理的なルートを選定した上で、15万0,000円の非課税限度額を超えないようにします。なお自動車や自転車通勤は距離によって、非課税限度額が異なる点には注意が必要です。

また通勤手当などを含む給与計算をする場合には、給与計算ソフト(給与計算アプリ)の導入がおすすめです。しかし、数ある給与計算ソフトを比較して自社のニーズに合ったものを選ぶのは大変です。「まず候補を絞りたい」という担当者はぜひPRONIアイミツを活用ください。PRONIアイミツでは、いくつかの質問に答えるだけで希望要件に合った給与計算ソフトが分かる診断(無料)ができます。

給与計算ソフトのおすすめ記事

給与計算ソフトの新着記事

給与計算ソフトのランキング

探すのに時間がかかる

相場がわからない

複数を比較しづらい

プロが代わりに探して紹介します!