法人税率の計算方法とは?法人税を節税する方法も解説

法人税税率とは、法人税額を計算する際に適用される税率のことです。独立して起業したばかりの方や法人化を考えている方は、法人税税率や実効税率、法人税額の計算方法などが分かりにくいのではないでしょうか。

そこでこの記事では、法人税税率の概要や年度ごとの推移、計算方法を分かりやすく解説します。法人税を節税する方法や、法人税の計算に役立つ会計ソフトについても紹介しますので、法人税税率にお困りの方はぜひ参考にしてください。

- 法人税税率とは?年度ごとの推移や計算方法

- 法人の所得に対して課せられる法人税以外の税金

- 法人税を節税する方法は?

- 法人税の計算には会計ソフトの活用がおすすめ

- 法人税の計算で会計ソフトを導入するメリット

- 会計ソフトの選び方

- まとめ:会計ソフトを活用し法人税の計算を効率化しよう

法人税税率とは?年度ごとの推移や計算方法

法人税税率とは、法人税額を計算する際に適用される税率のことです。課税所得に法人税税率を乗じた金額が法人税額になります。法人税税率は年度ごとに変更され、1984年の法人税税率は43.3%でしたが、2023年度の法人税税率は23.2%になっています。

ここでは、法人税率の年度ごとの推移や法人税額の計算方法を詳しく解説します。

法人税税率は会社の規模や所得総額によって変わる

法人税は国税の一種で、法人の所得に対して課税される税金です。法人税税率は会社の規模や所得総額によって変わり、会社の規模や所得総額が大きくなるほど法人税税率も高くなります。ただし、無制限に高くなるわけではなく、2023年度の法人税税率は23.2%です。所得金額について800万円以下は15%の法人税税率が適用され、800万円を超える部分については23.2%が適用されます。

また、法人化すると事業主本人の報酬に対しても給与所得控除が適用され、節税対策が可能です。個人事業より経費に計上できる範囲が広がるため、事業所得の総額が800万円程度ある個人事業主は、法人化を検討するとよいでしょう。

法人税税率の年度ごとの推移

法人税税率は年度ごとに見直しが行われます。過去の法人税税率は高めで推移しており、1984年の法人税の基本税率は43.3%でした。これをピークに法人税税率は年々低くなっており、1989年の法人税の基本税率は40%、1999年の法人税の基本税率は30%になりました。そのあとも低下が続き、2018年からは23.2%に推移しています。これまで日本の法人税税率は、諸外国と比べて高めでした。法人税税率が年々引き下げられている理由として、日本企業における国際競争力の向上が挙げられます。

法人税の基本的な計算方法

法人税の基本的な計算方法は、課税所得に法人税税率を乗じると求められます。法人税税率は会社の規模や所得金額によって変動し、期末の資本金が1億円超の法人は23.2%の法人税税率が適用されます。例えば期末の資本金が2億円で、課税対象所得が3,000万円の場合だと、法人税額は696万円です。

3,000万円×23.2%=696万円

期末の資本金が1億円以下の法人の場合、所得金額のうち800万円を超える部分には軽減税率23.2%が適用され、800万円には15%が適用されます。例えば期末の資本金が2,000万円で、課税対象所得が900万円の場合だと、法人税額は143万2,000円です。

800万円×15%=120万円

100万円×23.2%=23万2,000円

120万円+23万2,000円=143万2,000円

法人の所得に対して課せられる法人税以外の税金

法人税以外にも法人の所得に対して課せられる税金があります。法人の所得には「法人事業税」「法人住民税」「地方法人税」の3つの税金も課され、法人税と3つを合わせた税負担の割合を実効税率と言います。続いては、法人の所得に対して課せられる法人税以外の税金について解説します。

実効税率とは

実効税率とは、法人の所得に対して課せられる法人税・法人事業税・法人住民税・地方法人税を合わせた税負担の割合のことです。法人税税率は23.2%(軽減税率15%)ですが、法人事業税・法人住民税・地方法人税も合わせると、実効税率は30%程度になります。実効税率は非常に複雑であり、正確に算定するには税理士や公認会計士に依頼することが必要です。大まかな計算方法として、以下の計算式でおおよその実効税率が分かります。

{法人税率×(1+法人住民税率+地方法人税率)+法人事業税率}÷(1+法人事業税率)

この計算式ある程度の実効税率を把握できますが「実効税率=30%」として概算で算定するのが一般的です。なお、日本の実効税率は引き下げ傾向にあり、日本の実効税率は2019年3月期以降、29.74%で推移しています。

法人事業税とは

法人事業税は、法人の事務所・事業所がある都道府県に納める税金です。法人事業税は地方税の一種であり、法人の事務所・事業所がある都道府県の行政サービスのために使われます。法人事業税の税率は法人の規模によって異なります。資本金1億円を超える法人と資本金1億円以下の中小法人では、税率が異なるため注意が必要です。

さらに、税率は都道府県によっても異なります。例えば資本金1億円以下の中小法人の場合、所得が年400万円以下の軽減税率適用法人は所得金額の3.5%、年400万円超えで年800万円以下の所得の軽減税率適用法人は所得金額の5.3%、年800万円を超える所得の軽減税率不適用法人は、所得金額の7%の税率が適用されます。法人事業税の計算式は「所得×法人事業税率」です。東京都に事務所・事業所がある資本金1億円以下の普通法人で、課税対象所得が500万円の場合だと法人事業税は26万5,000円です。

500万円×5.3%=26万5,000円

法人住民税とは

法人住民税は、法人登記をしている都道府県・市町村に納める税金で地方税の一種です。法人事業税と名称が似ていますが、性質は大きく異なります。法人事業税は都道府県に納めますが、法人住民税は都道府県と市町村に納める点が大きな違いです。地方自治体に納めた法人住民税は、道路の整備や警察・消防などの公共サービスのために使われます。法人事業税は都道府県の行政サービスのために使われるため、税金の使い道も若干異なると言えるでしょう。

法人住民税は「法人税割+均等割」の計算方法で算定します。法人税割と均等割の算定方法は異なり、税率も自治体によって異なります。法人住民税の計算方法は非常に複雑ですが、東京23区に本社を置く資本金1億円以下の会社の場合、法人税割の税率は7%です。均等割額は資本金と従業員数によって異なり、7~20万円の範囲で決定されます。法人税割は赤字だと0円になりますが、均等割は赤字でも最低7万円の納付義務が発生します。

地方法人税とは

地方法人税は地域間の税収の偏りを是正し、地域の格差を縮小するために徴収される税金で国税の一種です。一旦、税金を国に納めて国が財源を調整した上で、日本各地の地方自治体に交付します。地方法人税の税率は10.3%であり「課税所得×10.3%」の計算式で地方法人税を算定します。課税所得が500万円の場合だと、地方法人税は51万5,000円です。

500万円×10.3%=51万5,000円

地方法人税は基本的には法人税と同時に納付します。納付方法は「現金納付」「オンライン納付」「クレジットカード納付」から選択でき、オンライン納付だと国税庁が運営している「e-tax」から納付することが可能です。

法人税を節税する方法は?

法人税に関する基礎知識を習得できれば、節税への取り組みを行うことをおすすめします。法人税を節税するには「損金を増やし益金を減らす」「控除制度を活用する」方法があります。課税所得を低く抑えることが節税のポイントですが、いずれの方法も課税所得を低く抑えることが可能です。ここでは、法人税を節税する方法について解説します。

- 損金を増やし益金を減らす

- 控除制度を活用し税金自体を減らす

損金を増やし益金を減らす

損金を増やして益金を減らすと、法人税の節税につながります。法人税の計算式は「課税所得×法人税税率」であり、課税所得は「益金-損金」の計算式で算定できます。損金を増やして益金を減らすと課税所得が低くなり、必然的に法人税額も減少するでしょう。

損金を増やすには、業務に必要な備品を購入したり、在庫を廃棄したりする方法があります。益金を減らすには、売上計上の基準を検収基準に変更するなどの方法があります。

控除制度を活用し税金自体を減らす

控除制度を活用すると、法人税自体を減らすことが可能です。例えば中小企業向け賃上げ促進税制が、控除制度に該当します。中小企業向け賃上げ促進税制を活用すると、前年度よりも従業員の給与を増加させた場合、増加額の一部を税額控除することが可能です。

法人税額の20%が控除限度額で、法人税額から控除されるため節税につながります。雇用促進税制も控除制度に該当し、無期雇用・フルタイムの雇用者を1人増やすごとに40万円が法人税額から控除されます。

法人税の計算には会計ソフトの活用がおすすめ

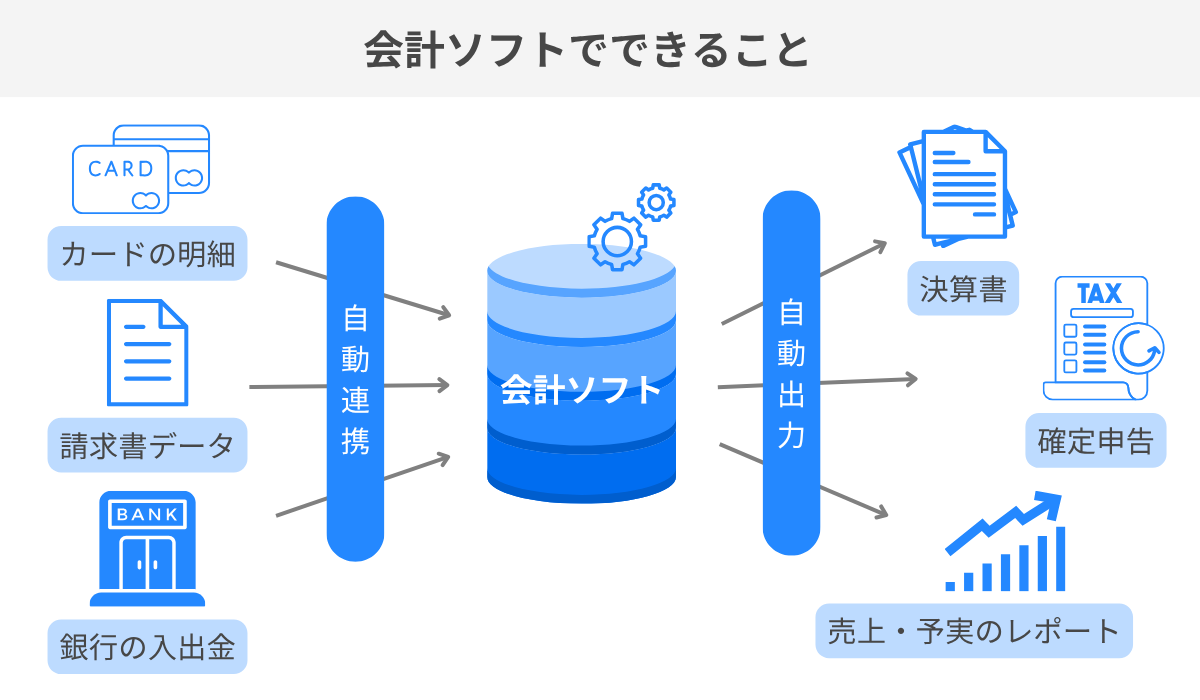

会計ソフトとは、会社のお金の流れを管理し、会計処理を効率化するソフトです。法人税の計算は複雑であるため、会計ソフトの使用がおすすめです。

会計ソフトを使用するとデータを簡単に入力でき、入力ミスを防止することにもつながります。法人税の確定申告は手間がかかりますが、会計ソフトを使用することで手間を大幅に削減できるでしょう。

法人税の計算で会計ソフトを導入するメリット

ここでは、法人税の計算で会計ソフトを使用するメリットを解説します。

- 法人税の申告を効率化できる

- 費用対効果が高い

- e-Taxにより法人税の申告手続きをオンラインで完了できる

法人税の申告を効率化できる

会計ソフトを使用する大きなメリットは、法人税の申告を効率化できることです。法人税の計算は非常に複雑であり、手作業で計算するとなると手間と時間がかかります。法人税申告に特化した会計ソフトや法人税申告機能がある会計ソフトを使用すれば、会計データを入力するだけで効率的に法人税を申告できます。

費用対効果が高い

また、費用対効果が高いことも会計ソフトのメリットです。法人税申告を税理士に依頼すると高額な費用がかかる傾向にあります。法人の確定申告の相場は 10~30万円であり、顧問契約を締結すると顧問料も支払わなければなりません。代わりに会計ソフトを使用すれば、比較的安いコストで済ませられます。無料で利用できる会計ソフトもあり、予算に応じて最適なソフトを選べるでしょう。

e-Taxにより法人税の申告手続きをオンラインで完了できる

さらに、e-Taxを利用できる点も会計ソフトを使用するメリットです。e-Taxを利用すると、法人税の申告手続きのすべてをペーパーレスで行えます。紙に印刷して税務署に郵送する手間も省け、申告書をオンラインで送付できます。また、e-Taxを利用するとダイレクト納付もできるため、税務署や金融機関に赴く必要もありません。

会計ソフトの導入を検討中の方は、ぜひPRONIアイミツ(当サイト)をご活用ください。PRONIアイミツでは、いくつかの質問に答えるだけで希望要件に合った会計ソフト(最大6社)をご案内可能です。1社1社に問い合わせる手間・ツール選びの時間を大幅に節約できるため、ぜひ一度お試しください。

会計ソフトの選び方

法人税の計算に適した会計ソフトを選ぶには、いくつかのポイントがあります。ここでは、法人税の計算に適した会計ソフトの選び方について解説します。

- 「クラウド型」「オンプレミス型」「パッケージ型」を比較

- 利用人数に合った会計ソフトか

- 簡単に操作できるか

「クラウド型」「オンプレミス型」「パッケージ型」を比較

会計ソフトは「クラウド型」「オンプレミス型」「パッケージ型」の3種類の提供形態があり、自分に合っている提供形態の会計ソフトを選ぶことが大切です。

クラウド型は、運営会社が提供しているクラウドサーバーにアクセスして利用します。費用の安いことがメリットであり、費用対効果の高い会計ソフトを使いたい方に最適です。オンプレミス型は、自社サーバーに会計ソフトを導入して使用します。パッケージ型は買い切りで、料金の支払いは1回で済みます。

利用人数に合った会計ソフトか

また、利用人数に合ったソフトを選ぶことも重要なポイントです。会計ソフトの多くは利用人数によって料金が決まるため、導入する前に何人で使用するのかを明確にしておきましょう。

簡単に操作できるか

操作性も重要で、なるべくシンプルな操作性のものを選ぶと使いやすいです。セキュリティ性能も確認し、情報漏えいのリスクが低いものを選びましょう。

まとめ:会計ソフトを活用し法人税の計算を効率化しよう

法人税税率は年々低めで推移しており、現在の法人税税率は23.2%です。法人を立ち上げると、法人税のほかに法人事業税や地方法人税なども納付しなければならず、実効税率は約30%になっています。法人税の計算は複雑で手間がかかるため、会計ソフトを導入して、法人税納付までに余裕をもって準備することをおすすめします。

しかし、数ある会計ソフトを比較して自社のニーズに合ったものを選ぶのは大変です。「まず候補を絞りたい」という担当者はぜひPRONIアイミツを活用ください。PRONIアイミツでは、いくつかの質問に答えるだけで希望要件に合った会計ソフトが分かる診断(無料)ができます。

会計ソフトのおすすめ記事

会計ソフトの新着記事

会計ソフトのランキング

探すのに時間がかかる

相場がわからない

複数を比較しづらい

プロが代わりに探して紹介します!