法改正に対応しよう!65歳以上の雇用保険料&給与計算に関する注意点

高年齢者雇用安定法が改正されたほか、継続雇用制度の導入も進み、65歳以上の従業員を雇用している企業は少なくありません。しかし、「従業員が65歳以上の場合、社会保険への加入はどうなる?」、「何か手続きで注意するべき点はあるのか?」とお悩みの方も多いのではないでしょうか。

そこでこの記事では、65歳以上の国民年金や厚生年金保険、雇用保険などについてまとめて解説していきます。

- 法改正に注意!65歳以上の従業員、社会保険はどうなる?

- 65歳以上も雇用保険料の支払い義務があるため要注意

- 2020年に法改正!65歳以上も雇用保険料の支払い義務発生

- 実際に雇用保険料を徴収!給与計算の注意点

- 間違いのない給与計算のためにはツールの導入がおすすめ

- 給与計算ソフト・ツールを選ぶ際のポイント

- まとめ:間違いのない給与計算で多様化する社会に対応しよう

法改正に注意!65歳以上の従業員、社会保険はどうなる?

はじめに、国民年金・厚生年金保険・介護保険の3つの社会保険について紹介していきます。

65歳以上の従業員を雇用している場合、これらの手続きではさまざまな変更点があるため注意しましょう。

65歳以上の国民年金について

会社に勤めている従業員は、国民年金の被保険者の中でも第2号被保険者に分類されます。雇用している従業員が65歳となった際には、年金受給資格を取得することとなりますが、このタイミングで国民年金の被保険者ではなくなることをおさえておきましょう。

しかし、65歳になった時点で、老齢基礎年金の受給資格に値する納付年数(=10年)を満たせていないという場合、そのまま会社で勤め続けることで、最長70歳までであれば第2号被保険者の資格を得ることができます。勤務を続け第2号被保険者となる際、特別な手続きは必要ないことも覚えておきましょう。

65歳以上の厚生年金保険について

国民年金は65歳になったタイミングで通常は被保険者ではなくなりますが、厚生年金保険の加入期間は70歳までと定められています。

70歳までであれば、これまでどおり厚生年金保険料を給与から天引きし続けることとなるため、特別な手続きを行う必要はありません。

また、65歳以上の従業員が働きながらも年金を受給する際には「在職老齢年金」を受け取ることとなりますが、会社側が書類作成や提出などといった手続きを行うことはないでしょう。従業員から問い合わせがあった際には説明できるように、在職老齢年金の仕組みについておさえておくのもおすすめです。

65歳以上の介護保険について

介護保険は、以下の2つの被保険者に分けられています。

・40〜65歳までの医療保険加入者=第2号被保険者

・65歳以上の医療保険加入者=第1号被保険者

つまり、給与から介護保険料が天引きされるのは65歳まで。65歳を迎えて第1号になると、特別徴収(支給される年金から保険料が天引きされる)、あるいは普通徴収(銀行振込や口座振替によって自ら支払う)のどちらかによって支払うこととなるため注意しましょう。また、特別徴収となる際には何か手続きを行うわけではありませんが、市区町村から本人へと通知が届くため必ず確認が必要です。

65歳以上も雇用保険料の支払い義務があるため要注意

高齢化社会が急速に進む日本において、シニアの働き方も大幅に変わりつつあります。とりわけ特徴的なのが、2013年から施行されている「高年齢者雇用安定法」です。

「高年齢者雇用安定法」とは、従業員からの希望があった場合、65歳以上であっても雇用し続けるよう義務付けたもの。定年後、年金受給が始まるまでの収入空白期間が生まれぬように対策をとった結果、この法令が定められました。

しかしその後、65歳以上の高齢者であっても雇用保険への加入義務が発生。雇用保険料の支払いについても、法改正でさまざまな面が変更されています。

この記事では、65歳以上の雇用保険料や給与計算に関して詳しく解説していくので、不明点が多いという方はぜひ参考になさってください。

2020年に法改正!65歳以上も雇用保険料の支払い義務発生

「高年齢者雇用安定法」によって、65歳以上の高齢者であっても希望があれば働き続けることが可能となったのち、2017年1月1日の法改正では新たに「高年齢求職者給付金」という制度が誕生しました。

それまで、65歳以上の従業員は雇用保険に加入できませんでしたが、いくつかの条件を満たしている場合「高年齢被保険者」として雇用保険に加入できることとなったのです。この法改正によって、65歳前に退職すれば失業保険がもらえる一方、65歳以降に退職した場合には「高年齢求職者給付金」が給付されることになりました。

当時、新たな制度による混乱を防ぐため、暫定的な措置として65歳以上は雇用保険料の徴収が免除されていましたが、2020年4月1日に廃止に。2024年現在においては、65歳以上であっても保険料を払う必要が生じています。「65歳以上であれば保険料を徴収しなくても問題ない」と思っていると大きなミスにつながってしまうため注意しましょう。

雇用保険加入義務が発生する条件

先ほど、「いくつかの条件を満たしている場合は65歳以上であっても雇用保険に加入できる」と説明しましたが、具体的にはどのような条件なのか確認しておきましょう。

65歳以上の従業員であっても雇用保険を徴収・納付する必要のある従業員は、以下の条件に当てはまっている人です。

- 週の所定労働時間が20時間以上である

- 31日以上の雇用見込みがある

これまでは2016年12月末時点において高年齢継続保険者を継続雇用している場合のみが雇用保険の対象となっていましたが、2020年4月以降はその縛りも撤廃に。

- 2016年12月末までに65歳以上の労働者を雇用した後、2017年の1月以降も雇用し続けている

- 2017年1月以降、新たに65歳以上の労働者を雇用した

この2つに当てはまっていれば、被保険者の対象とみなされます。

実際に雇用保険料を徴収!給与計算の注意点

2020年に廃止されるまで、65歳以上の雇用保険は免除されるという規定があったため、65歳以上の従業員から保険料を徴収することに違和感を抱く人もいるかもしれません。

しかし、暫定的な規定が廃止されたとなれば、きちんと徴収に納付する必要があります。ここからは、65歳以上の高齢者を雇用する場合、給与計算でどのような点に注意するべきかを確認していきましょう。

雇用保険料の徴収開始タイミングに注意!

65歳以上で雇用保険に加入している従業員がいる場合、雇用保険料の徴収タイミングに注意する必要がありました。

2020年の法改正時点で、給与の支払いスケジュールが「月末締め・翌月10日払い」だったとします。この条件において65歳以上の高年齢被保険者から保険料を徴収する場合、2020年4月10日に徴収するのではなく、翌月の5月10日から徴収となります。

雇用保険料などの労働保険料を計算するには賃金総額を算出しなければなりませんが、その場合「賃金が属する年度」をその支払いが確定した時点で判断します。この場合では3月31日付となるため、前年度ということになるでしょう。そのため、4月時点においては雇用保険料を徴収しなくても問題ありません。

一方、2020年4月時点にて「毎月10日締め・当月25日払い」という給与の支払いスケジュールであった場合には、支払いが確定した時点で4月になってしまっているため、法改正が適用されることとなります。4月時点で雇用保険料を徴収しなければなりません。

もしも昨年の法改正時に上記のタイミングを誤っていたという場合には、過不足分の修正が必要となるため要注意です。

労働保険料の算入忘れに注意!

65歳以上で雇用保険に加入している従業員がいる場合、労働保険の算入忘れにも注意する必要がありました。

2020年度分の確定された労働保険料を支払うタイミングは、2021年度です。しかし、それより前に徴収免除対象だった65歳以上の従業員がいた場合、彼らの分の賃金を漏れなく賃金総額へと算入する必要があります。

もしもこの時点で誤っていた場合、「雇用保険が徴収されているのに、納めていないことになっている」などと重大なトラブルに発生してしまうことも。税金に関するトラブルは、企業にとっての信頼問題に発展してしまいます。労働保険料の算入忘れはないか、今一度確認しておきましょう。

年度ごとの保険料率に注意!

65歳以上で雇用保険に加入している従業員がいる場合、年度ごとの雇用保険料率の改定に注意する必要があります。この点は65歳以上の高年齢被保険者であろうとなかろうと、雇用保険に加入している従業員がいる場合には必ず注意しなければならないポイントです。

雇用保険料率は常に同じ率というわけではありません。雇用保険料率引き下げの法案が国会に提出され、無事に可決されたら引き下げられることもあります。

過去には、平成29年度以降の雇用保険料率に関して「労働者負担分・事業主負担分ともに1/1000ずつ引き下げる」との法案が提出され、可決された結果29年度より引き下げとなりました。令和3年度は前年度との変更はありませんでしたが、来年度はどう変わるのかわからないため注意しましょう。

間違いのない給与計算のためにはツールの導入がおすすめ

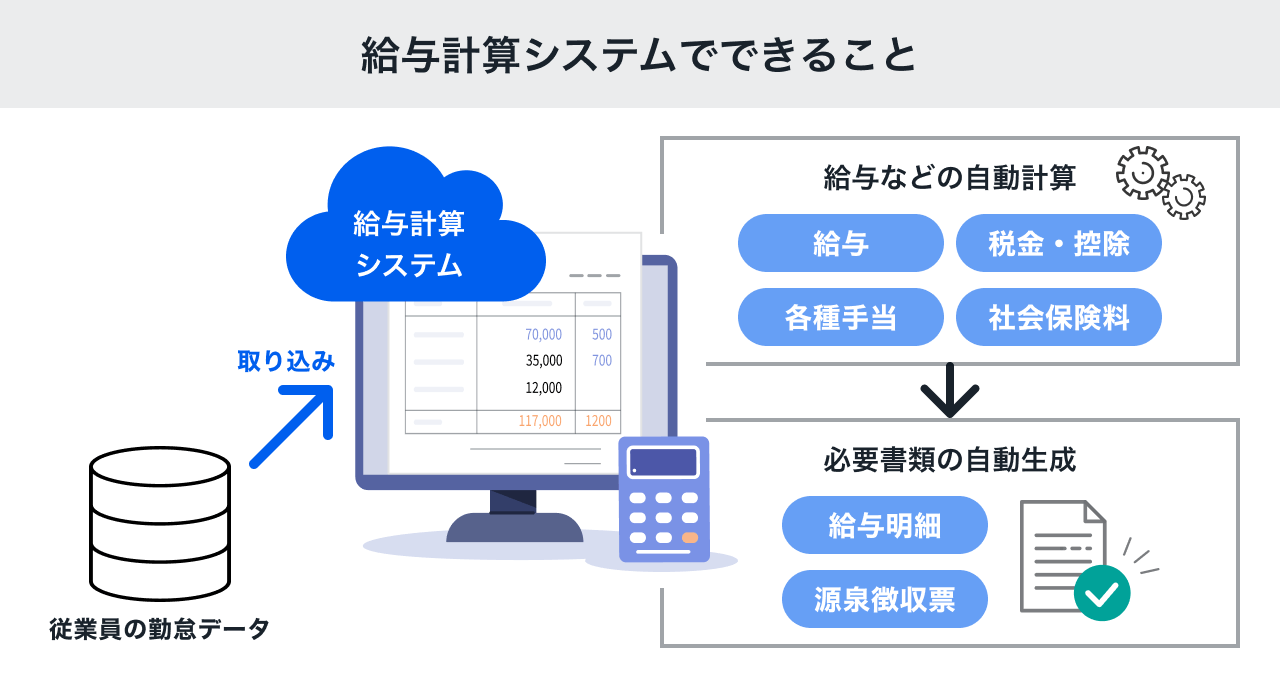

給与計算において計算ミスや税率ミスなどを起こさないためには、給与計算ソフトを導入しておくと非常に便利です。

給与計算と言われると、これまで経理に携わってきた人でなければ対応できないという属人的業務のイメージがあるかもしれませんが、給与計算ソフトを導入することによって対応できる人が大幅に広がります。ソフトの指示にしたがって操作するだけで問題ないため、難しい専門知識はいりません。

また、給与計算を行う際には勤怠データの参照が避けられませんが、給与計算ソフトであれば勤怠データとの連携も可能です。わざわざ出退勤情報を手打ちで入力していく手間がかからないのがうれしいポイントでしょう。

さらにクラウド型の給与計算ソフトであれば、ベンダーがソフトのメンテナンスや管理を行ってくれるため、法改正があった場合に対応版へと自動でアップデートされるのも心強いのではないでしょうか。

給与計算ソフト・ツールを選ぶ際のポイント

最後に、給与計算ソフト・ツールを選ぶ際にどのような点に注意するべきなのか、3つのポイントに絞って紹介していきます。

法改正に対応しているかを確認する

給与計算ソフト・ツールを選ぶ際には、きちんと法改正に対応しているかどうかを確認しておきましょう。クラウド型の給与計算ソフトの場合、法改正がされる度にベンダー側で対応してもらえるため、自動でアップデートされるのを待つだけで問題ありません。

しかし、クラウド型の給与計算ソフトでない場合には、自動でアップデートされない場合もあります。ソフトによっては、法改正に対応するために別途設定が必要な場合もあるため、きちんと対応できるのかどうか、手間がどれほどかかるのかを忘れずに確認しましょう。

会社のセキュリティポリシー上クラウドサービスは使えないという場合以外は、自動で法改正に対応できるクラウド型の給与計算ソフトを選んでおくことをおすすめします。

自社の規模や雇用形態に対応しているか確認する

給与計算ソフト・ツールを選ぶ際には、自社の規模や雇用形態に対応しているかどうかを確認しておきましょう。現在給与計算ソフトの主流といえばクラウド型ですが、多くの場合利用プランによってユーザー数の目安や導入規模の目安が定められています。小規模事業者向け、中規模向け、あるいは大企業向けなどと決められているため、自社の規模に合ったものを利用しましょう。

正社員のみならずパート・アルバイトにも対応しているのかなど、自社で取り入れている働き方にマッチしているのかを確認しておくべきです。

サポートやセキュリティー体制を確認する

給与計算ソフト・ツールを選ぶ際には、サポート体制やセキュリティー体制が万全であるのかどうかをきちんと確認しておきましょう。

給与計算ソフトは、従業員一人ひとりに支払う給与を管理する重要なツールです。万が一セキュリティー体制が整っていない場合には、悪意を持った第三者に口座情報などを抜き取られ、取り返しのつかない惨事へとつながってしまうかもしれません。そのような事態を未然に防ぐために、通信やデータの暗号化がされているのか、安全なデータセンターで管理されているのかなど、セキュリティー面について忘れずに確認しておきましょう。

操作を進める上で分からない点があった場合や、何かトラブルがあった場合にいつでも気軽に相談できるよう、サポート体制が整っているサービスを選ぶのも非常に重要です。

まとめ:間違いのない給与計算で多様化する社会に対応しよう

今回は、65歳以上の雇用保険に関して紹介してきました。給与計算におけるミスをなるべく減らすためには、法改正による変更点に忘れずに対応することが非常に重要です。自動でアップデートされるクラウド型の給与計算ソフトであれば、法改正への対応も非常にスムーズでしょう。給与計算ソフトをお探しなら、別記事「2024年最新比較でおすすめの給与計算ソフト」をご確認ください。

数ある給与計算ソフトを比較して自社のニーズに合ったものを選ぶのは大変です。「まず候補を絞りたい」という担当者はぜひPRONIアイミツを活用ください。PRONIアイミツでは、いくつかの質問に答えるだけで希望要件に合った給与計算ソフトが分かる診断(無料)ができます。

プロが条件に合ったサービスを選定します!